- Accueil

- Épargne & patrimoine

- Décès et succession

- Droits de succession exonérés ou réduits pour l’assurance vie

Page mise à jour le 04/03/2020

Les contrats d’assurance vie sont-ils soumis aux droits de succession ?

Les droits de succession à payer par les héritiers est un sujet qui concerne et quelquefois inquiète bon nombre de Français. En la matière, l’assurance-vie constitue une solution intéressante pour transmettre une partie de son patrimoine sans taxation ou en optimisant le montant des droits de succession à payer…

Assurance vie : les cas d’exonération totale de droits de succession

Les contrats souscrits au profit du conjoint ou du partenaire de Pacs ne sont soumis ni à la fiscalité de l’assurance vie (hors prélèvements sociaux), ni au barème des droits de succession.

C’est aussi le cas lorsque la clause bénéficiaire est rédigée au profit des frères et sœurs vivant sous le même toit que le défunt (sous certaines conditions très limitatives) ou au profit de certains organismes sans but lucratif : (associations ou fondations reconnues d’utilité publique, congrégations…).

Droits de succession limités pour les autres cas

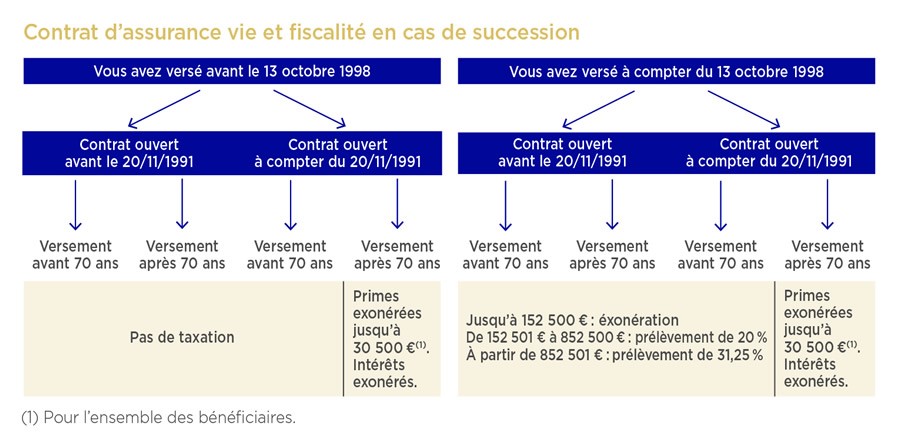

Les bénéficiaires, autres que ceux désignés plus haut, peuvent être taxés sur la part du contrat d’assurance-vie qui leur est transmise. Les règles applicables sont alors les suivantes :

Pour les versements effectués avant 70 ans

Pour les contrats dont les versements ont été effectués avant le 70ème anniversaire de l’assuré et à compter du 13 octobre 1998, les capitaux sont exonérés de droits de succession jusqu’à concurrence de 152 500 euros par bénéficiaire désigné, tous contrats d’assurance-vie confondus d’un même assuré.

Après l’application de l’abattement de 152 500 euros, un prélèvement forfaitaire est dû sur la part du capital transmis à chaque bénéficiaire : il est de 20 % jusqu’à concurrence de 700 000 euros et au-delà de 31,25 %. Et ce quel que soit le lien de parenté avec le défunt.

À noter : cette fiscalité est également applicable aux contrats souscrits avant le 20 novembre 1991, pour les versements réalisés depuis le 13 octobre 1998 (quel que soit l’âge de l’assuré).

Pour les versements effectués après 70 ans

Les contrats d’assurance-vie dont les versements effectués après le 70ème anniversaire de l’assuré sont inférieurs à 30 500 euros, sont exonérés de droits de succession.

Sur les contrats souscrits depuis le 20 novembre 1991, les versements effectués après le 70ème anniversaire de l’assuré sont soumis aux droits de succession, pour la partie des primes excédant 30 500 euros en application des règles du droit successoral.

SUCCESSION : EN SAVOIR PLUS SUR L’ABATTEMENT DE 30 500 EUROS

L’abattement de 30 500 euros s’entend tous contrats d’assurance-vie et tous bénéficiaires confondus.

Si les contrats d’assurance-vie désignent plusieurs bénéficiaires, l’abattement de 30 500 euros ne s’applique qu’une seule fois et est réparti entre les bénéficiaires concernés, au prorata de la part leur revenant.

Si l’un des bénéficiaires est exonéré de droits de succession, l’abattement de 30 500 euros est réparti entre les autres bénéficiaires désignés.

Droits de succession en assurance-vie : un schéma pour mieux comprendre

Pour optimiser la transmission de votre patrimoine, n’hésitez pas à prendre rendez-vous avec votre Agent Général MMA.

Le conseil des experts patrimoniaux MMA

En matière de succession, l’assurance-vie est une solution très intéressante notamment si vous souhaitez :

- Gratifier des personnes « non-parentes » (un concubin par exemple) taxées sans cela à hauteur de 60 %.

- Prévoir la répartition de vos biens pour « avantager » une ou plusieurs personnes (dans le respect de la réserve héréditaire).

- Si vous avez moins de 70 ans et que vous souhaitez faire profiter vos bénéficiaires d’exonération de taxation des capitaux transmis jusqu’à 152 500 euros chacun (tous contrats d’assurance-vie confondus d’un même assuré), grâce à la clause bénéficiaire.

L’assurance-vie vous permet ainsi de transmettre en exonération à chacun de vos enfants 152 500 euros en plus de l’abattement de 100 000 € disponible dans le cadre général de la succession.

Le dispositif est également clairement intéressant pour transmettre un capital à ses petits-enfants : jusqu’à 152 500 euros sans taxation pour les contrats d’assurance-vie alors que l’abattement disponible lors d’une succession n’est que de 1 594 euros.

- Optimiser la transmission à votre décès du capital de votre contrat d’assurance-vie en nue-propriété à vos enfants par exemple, et en usufruit à votre conjoint, par le biais de la clause bénéficiaire démembrée.

Pour plus d’informations ou pour des conseils personnalisés, contactez votre Agent Général MMA.

Choisissez MMA Multisupports : un contrat généreux en avantages

Vous souhaitez ouvrir un contrat d’assurance-vie pour placer votre argent, préparer un projet d’avenir ou transmettre votre capital dans un cadre fiscal avantageux ?

Avec le contrat d’assurance-vie MMA Multisupports, vous bénéficiez de l’expertise d’un grand groupe d’assurance reconnue pour sur les marchés financiers. Vous valorisez ainsi efficacement votre capital et préparez sereinement votre avenir.

Les points forts du Multisupports MMA :

- Capital sécurisé ou dynamique, c’est vous qui choisissez.

- Epargne souple.

- Capital disponible.

- Fiscalité avantageuse.