- Accueil

- Vie quotidienne

- Protection des proches

- Comment aider financièrement ses petits- enfants ?

Page mise à jour le 28/09/2020

Grands-parents, comment aider financièrement vos petits-enfants ?

Aide financière ponctuelle, donation d’une somme d’argent, transmission d’un capital ou d’un patrimoine… Plusieurs solutions peuvent être envisagées pour aider vos petits-enfants dans un cadre fiscal avantageux et sans rompre l’équilibre familial.

De nombreux grands-parents sont désireux d’épauler leurs petits-enfants financièrement

Et les occasions ne manquent pas, qu’il s’agisse de participer aux frais de leurs études, de les aider à se loger ou de leur constituer un capital pour l’avenir. Avec l’allongement de l’espérance de vie, cette solidarité intergénérationnelle est devenue courante. Si vos enfants ont déjà leur propre patrimoine, l’aide apportée à vos petits-enfants ne leur est pas réellement préjudiciable. Elle peut même les soulager s’ils ont des difficultés à assister directement leurs enfants. Toutefois, mesurez bien votre générosité : vos enfants ont des droits que vous ne pouvez pas ignorer !

Mieux vaut transmettre de son vivant qu’après son décès

Si vous veniez à disparaître, l’abattement grand-parent à petit-enfant, c’est-à-dire la somme qui peut être transmise sans droits de succession est de 1 594 euros.

Aussi, si vous souhaitez gratifier votre ou vos petits-enfants dans des conditions fiscales plus favorables, mieux vaut le faire de votre vivant. En effet, grâce à la donation, chaque petit-enfant peut recevoir jusqu’à 31 865 euros (voire 63 730 euros).

Vous pouvez donner une somme d’argent à un petit-enfant en lui consentant un présent d’usage ou un don manuel.

Le présent d’usage, un cadeau mesuré aux petits-enfants lors d’événements particuliers

Vous devez attendre un évènement particulier pour exprimer votre générosité : anniversaire, réussite à un examen, mariage, naissance… À condition de proportionner la somme à votre situation financière. Vous n’avez pas à la déclarer, elle échappe à toute fiscalité. La limite autorisée n’étant pas fixée, la somme donnée doit rester raisonnable au regard de votre patrimoine. En effet, l’administration fiscale pourrait requalifier votre « présent d’usage » en don manuel, comme par exemple, si vous versez une grosse somme d’argent à la naissance de votre petit-enfant et à des périodes régulières (cf rescrit fiscal du 3 avril 2013 n°2013/05).

Le don manuel pour réellement aider financièrement vos petits-enfants

Le don manuel permet de gratifier vos petits-enfants dans des proportions plus importantes que le présent d’usage.

Cela peut être un don mobilier ou de l’argent remis en liquide, par chèque ou virement, dans un cadre fiscal favorable. En effet, chaque grand-parent peut donner jusqu’à 31 865 euros à chacun de ses petits-enfants en franchise d’impôt. Sachez que cette exonération peut être doublée à 63 730 euros dans le cadre de la mesure des dons familiaux de sommes d’argent.

Pour réaliser ces dons certaines règles doivent être respectées :

- Le grand-parent doit être âgé de moins de 80 ans.

- Le petit-enfant doit être majeur ou mineur émancipé.

- La donation porte sur une somme d’argent en pleine propriété.

Ces exonérations sont renouvelables tous les 15 ans.

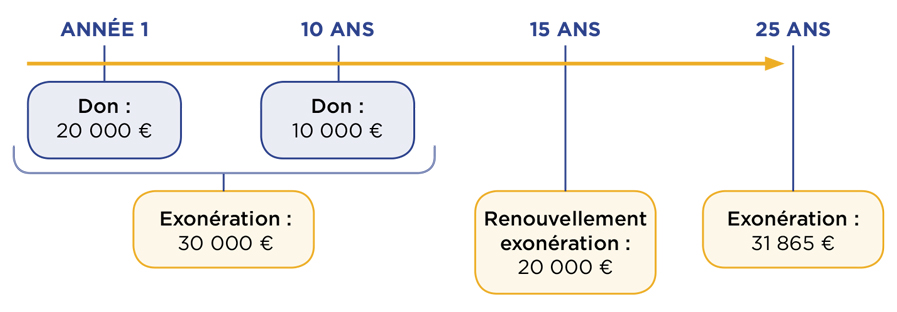

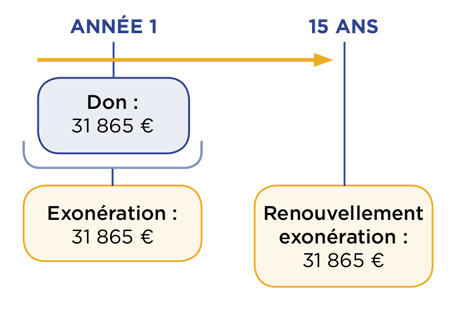

Voici ci-dessous un exemple sous forme de schéma pour mieux comprendre.

Deux exemples de don avec exonération

- Vous faites deux dons, au même petit-enfant, à deux périodes différentes et la somme totale n’atteint pas le plafond de l’exonération fiscale.

- Vous préférez donner en une seule fois et atteindre le plafond de l’exonération fiscale.

Pour faire courir ce délai, chaque don doit être déclaré au fisc, au moyen du formulaire Cerfa n° 2 735, par le donataire, si son petit-enfant est majeur ou par ses parents, s’il est mineur.

Comment encadrer une donation à un petit-enfant ?

Vous envisagez une donation à un petit-enfant mineur et vous vous posez des questions sur la gestion de ces fonds par ses deux parents (ses représentants légaux) ? Sur le devenir des capitaux lorsqu’il en bénéficiera à sa majorité ? Et que se passerait-il s’il décédait avant vous ?

- Si votre petit-enfant est mineur, il revient à ses parents de gérer son capital jusqu’à sa majorité. Si la situation matrimoniale des parents est compliquée – par exemple, ils sont divorcés et ne s’entendent plus – vous pouvez désigner uniquement l’un des deux, vous-même ou encore un tiers administrateur, pour gérer ce don.

- Si votre donation est à destination d’un bénéficiaire majeur, ce dernier a la liberté de faire ce qu’il veut de l’argent qu’il reçoit.

Dans les deux cas, si vous le souhaitez, vous pouvez encadrer l’usage de ce don avec un « pacte adjoint(1) » ou via un acte authentique, c’est-à-dire réalisé devant notaire.

Ainsi, vous pourrez indiquer que votre donation est consentie sous certaines conditions. Cela vous permet de limiter l’utilisation des fonds donnés ou de conserver indirectement un droit de regard sur leur gestion. Par exemple, vous pouvez exiger qu’ils soient investis dans un placement jusqu’à la majorité du petit-enfant ou encore prévoir qu’ils ne seront pas disponibles avant qu’il ait atteint un certain âge (25 ans au plus).

Vous pouvez également limiter l’intervention des parents en les privant du pouvoir d’administrer des fonds, ou encore en leur interdisant tout prélèvement sur les revenus qu’ils génèrent.

Dans le cas où votre petit-enfant viendrait à décéder prématurément, sans descendant, vous pouvez envisager une clause de « retour » pour que votre don revienne automatiquement dans votre patrimoine.

L’assurance vie, outil efficace pour transmettre à vos petits-enfants

L’assurance vie est un produit d’épargne particulièrement efficace pour constituer et transmettre un capital à vos petits-enfants. Des offres clés en mains facilitent ces transferts de patrimoine intergénérationnels, dans un cadre fiscal avantageux.

Avec l’assurance vie, votre don peut être assorti d’un pacte adjoint(1) obligeant votre petit-enfant à placer l’argent reçu sur une assurance vie ouverte à son nom. Le pacte peut préciser la durée pendant laquelle les sommes resteront indisponibles et leurs modalités de gestion.

Vous pouvez également souscrire une assurance vie à votre nom et désigner votre petit-enfant comme bénéficiaire en cas de décès. Dans votre clause bénéficiaire, n’oubliez pas d’indiquer « à défaut, mes héritiers ».

Les limites légales de votre générosité

Une fraction de votre patrimoine revient obligatoirement de droit à vos enfants, à votre décès. C’est la réserve héréditaire. Une fois la part réservataire prise en compte, vous pouvez disposer librement du reste de votre patrimoine, appelé « quotité disponible ».

Si vous avez entamé la part d’héritage de vos enfants, sans leur accord, à votre décès, ils pourront demander à vos petits-enfants de restituer ce qu’ils ont trop reçu par donation.

Réserve héréditaire – quotité disponible, voici la règle à suivre :

|

Le défunt laisse |

Réserve héréditaire |

Quotité disponible |

|

1 enfant |

1/2 du patrimoine |

1/2 du patrimoine |

|

2 enfants |

2/3 du patrimoine |

1/3 du patrimoine |

|

3 enfants et + |

3/4 du patrimoine |

1/4 du patrimoine |

Bon à savoir : soutenir un petit-enfant dans le besoin

Votre petit-enfant s’est installé dans une ville étudiante pour poursuivre ses études dans une école prestigieuse… et onéreuse ! Vous pouvez lui fournir une aide financière régulière, en prenant par exemple en charge ses frais de scolarité ou en payant son loyer. Pour le fisc, cette aide peut constituer une pension alimentaire.

Vous pouvez la déduire de vos revenus dans certaines limites (5 847 euros pour 2020), réduisant du même coup vos impôts. Pensez à conserver des justificatifs !

Toutefois, cette déductibilité est possible uniquement si :

- Les parents de vos petits-enfants n’ont pas les moyens de subvenir à leurs besoins.

- Vos petits-enfants sont orphelins.

Assurance-Vie : transmettez un capital à votre descendance

Vous souhaitez préparer l’avenir de vos enfants ou petits-enfants ?

Leur constituer un capital qu’ils pourront utiliser pour leurs études ou leurs projets de vie ? Vous souhaitez que tout le temps de votre épargne, celle-ci puisse fructifier efficacement ? Epargnez malin avec Kdo de Vie !

(1) Le pacte adjoint est un acte sous seing privé qui fixe les conditions et les modalités d’un don manuel, souvent utilisé dans les transmissions de grands-parents à petits-enfants. Il est signé par le donateur et par le donataire (par ses parents s’il est mineur).